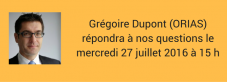

J’ai eu le plaisir d’interviewer en direct Grégoire Dupont, Secrétaire Général de l’ORIAS, le mercredi 27 juillet 2016 à 15h00. Nous nous sommes particulièrement intéressés au rôle de l’ORIAS dans le cadre des demandes d’agrément IFP ou CIP, notamment suite à l’arnaque NETFINANCEMENT.COM. Certains d’entre vous ont pu lui poser des questions.