Le crowdlending français se développe mais sa croissance est molle. Certes le secteur affiche une croissance de 46% en 2016 pour atteindre 96 millions d’euros de prêts émis (1). Mais cela ne suffira pas pour rattraper notre voisin britannique et ses 13 milliards d’euros de volumes cumulés de prêts (2). Comment expliquer un tel écart entre deux voisins pourtant si proches ?

En cause : un problème de microéconomie. Les plateformes de crowdlending doivent réussir un savant dosage pour marier des aspirations opposées : celles des prêteurs qui cherchent des taux d’intérêt élevés et celles des entreprises emprunteuses qui cherchent de l’argent à coût réduit. Ce dosage peut se résumer dans les termes suivants :

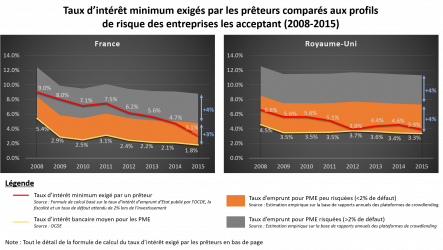

Cette équation s’avère simple à résoudre au Royaume-Uni mais semble quasiment insoluble en France comme en témoignent les deux graphiques suivants sur la période 2008-2015.

Des banques françaises très compétitives

En France les taux d’emprunt proposés aux PME par les banques sont relativement bas. Selon le dernier rapport détaillé de l’OCDE ces taux s’établissaient en 2015 à 1.8% en France contre 3.3% au Royaume-Uni (3). Par ailleurs, en France les banques exigent des garanties relativement moins importantes qu’au Royaume-Uni. Selon le même rapport, le pourcentage des PME ayant besoin de collatéral pour obtenir un crédit bancaire était de 6.3% dans l’hexagone en 2015 contre 44.2% Outre-Manche. Résultat, l’emprunt bancaire est la première source de financement des PME en France alors qu’elle n’est que la quatrième au Royaume-Uni en 2016 (4).

Ainsi le crowdlending français fait face à une rude concurrence bancaire. Les plateformes de crowdlending hexagonales ne sont pas dépourvues de moyens pour attirer les emprunteurs. Cependant leur marge de manœuvre reste étroite par rapport aux taux bancaires. Si les plateformes veulent attirer des dossiers peu risqués elles pourront difficilement exiger plus de 3% en plus du taux pratiqué par les banques. Plus elles vont au-delà de cette limite, plus elles s’exposent au risque de défaut.

Au contraire chez nos voisins britanniques la concurrence bancaire est moins forte. Les taux d’intérêts sont relativement élevés et les conditions d’accès à l’emprunt restrictives. Les plateformes de crowdlending britanniques se trouvent ainsi en position de force. Elles peuvent aisément attirer des entreprises très sûres tout en proposant des taux d’intérêts augmentés de 4% par rapport aux taux des banques.

Une fiscalité française qui pousse les taux à la hausse

Le problème se corse lorsque l’on regarde les exigences des prêteurs. Les taux de placement sans risques (taux des obligations d’Etats) étant comparables entre la France et l’Angleterre (5), les exigences de rentabilités devraient être les mêmes des deux côtés de la Manche. Ce n’est pourtant pas le cas.

Au Royaume-Uni, certains dispositifs fiscaux permettent de défiscaliser les revenus issus de l’investissement dans le crowdlending (voir : Comment le Royaume-Uni soutient son industrie du Crowdlending : un cas d’école pour la France). En France, les revenus du crowdlending sont soumis aux impôts sociaux et à l’impôt sur les revenus. Les attentes en termes de rentabilité des prêteurs français se trouvent mécaniquement plus élevées que celles des britanniques.

Les taux de défaut au rendez-vous dans l’hexagone

Pour satisfaire les exigences accrues des prêteurs français, les plateformes hexagonales doivent donc trouver des entreprises acceptant des taux d’emprunts élevés. Les entreprises qui acceptent ces conditions sont donc par nature plus risquées. Dès lors, les taux de défauts de paiements se trouvent décuplés sur certaines plateformes françaises alors qu’ils restent raisonnables au Royaume-Uni. Altfi.com considère ainsi que seulement 1.2% des prêts participatifs sont « mauvais » au Royaume-Uni (6). En France, certaines plateformes atteignent près de 10% de défauts en nombre de projets après 3 ans d’existence selon UFC Que Choisir (7). Ceci affecte les rendements des plateformes hexagonales et risque à terme de détourner les épargnants du crowdlending.

L’inventivité des entrepreneurs comme solution

Pour sortir de cette situation défavorable au crowdlending français, certains pourraient attendre la hausse du taux directeur de la BCE ou un allégement de la fiscalité du crowdlending. Ce n’est pas le cas de certains entrepreneurs du crowdlending qui ont su développer des modèles originaux permettant de dépasser les contraintes du marché français. Lendix attire des dossiers de qualité en faisant valoir sa capacité à mobiliser des montants significatifs en un temps record. Lendosphère attire les prêteurs malgré des taux moins élevés en proposant des projets de transition énergétique qui vont au-delà du simple aspect financier. Prexem offre un fonds de protection qui permet de mutualiser le risque pris par les prêteurs.

Ces quelques exemples loin d’être exhaustifs montrent que les entrepreneurs du crowdlending français savent s’adapter à leur marché et générer de la croissance pour le secteur. Cette croissance à deux chiffres dans un contexte qui n’est pas des plus favorables ne manquera pas d’exploser dès que les taux bancaires augmenteront et que la fiscalité sera plus adaptée.

Formules du graphique :

- Statistiques issues des données de OECD Statistics

- Taux minimum exigé par le prêteur français pour un taux de défaut attendu à 2% = (Taux du placement sans risque + 2% – 2%*(15.5%+24%)) / (1-15.5%-24%)

Par souci de simplification la fiscalité 2016 a été appliquée pour toute la période bien que celle-ci ait changé

- Taux minimum exigé par le prêteur anglais pour un taux de défaut attendu à 2% = Taux du placement sans risque + 2%

Par souci de simplification la fiscalité 2016 a été appliquée pour toute la période bien que celle-ci ait changé

Sources :

6 réponses à “Pourquoi la croissance du crowdlending est-elle freinée en France ?”

Teodoro

Excellent article, qui permet de prendre un peu de recul sur la situation en France.

Reste que je suis un peu surpris par l' »hypercompétitivité » des banques Françaises dans ce marché de prêts aux PMEs. D’autant plus que l’on entend souvent dire que les « banques ne font pas leur métier, à savoir prêter aux PMEs », etc, etc…

Mathieu

@Teodoro

Même s’il existe des inégalités entre les entreprises, les banques françaises prêtent ! En plus à des taux défiant toute concurrence, entre 1 et 2 % en ce moment. Ce qui n’est pas forcément le cas aux UK et USA.

HS1

si on ne payait pas 40% d’impot sur des projets avant meme de savoir si ils vont aller au bout..

On pourrait tout a fait accepter ce taux de défaut plus élevé , c’est bien le manque de patience de l’état le principal frein au développement du crowdlending en France.

Teodoro

@Mathieu aurais-tu une explication à ce phénomène? Pourquoi diable les banques UK/US seraient-elles incapables d’offrir de tels taux? Surtout qu’elles ont moins de contraintes que nos propres banques…

Mathieu

@teodoro

Je connais bien le marché français du financement des entreprises mais pas les autres, du coup je n’ai pas vraiment d’explication à te donner. je l’ai lu de nombreuses fois et c’est qui m’a été confirmé par des patrons de plateformes US ou UK lors de Lendit USA. Peut-être que Jean-Damien a une explication ?

Jean-Damien FOATA

@teodoro @Mathieu

J’ai identifié pour l’instant trois raisons qui expliquent cette différence France/UK:

– l’impact de la crise financière qui a beaucoup plus atteint les banques britanniques. Résultat les banques françaises disposent de bilans plus solides qui peuvent encaisser les prêts aux PME

– la pression médiatique en France où fréquemment on entend que les banques « ne font pas leur travaille »… ce qui semble n’être qu’une idée reçue selon les chiffres de l’ocde

– la volonté politique en France de soutien aux PME avec de nombreux dispositifs en place (BPI, prêts à taux zero) tout ceci pousse les taux à la baisse.

Ce n’est qu’une première analyse et je pense que l’on peut trouver d’autres raisons.